《华西药学杂志》

华西证券:看好澳优(01717)复苏趋势,此前毛利率

华西证券

本文来自 微信公众号“华西食品饮料寇星”,作者:寇星/刘来珍。

事件概述

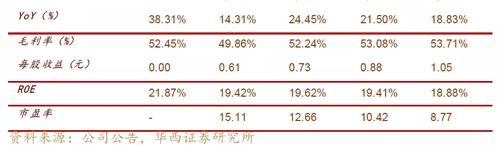

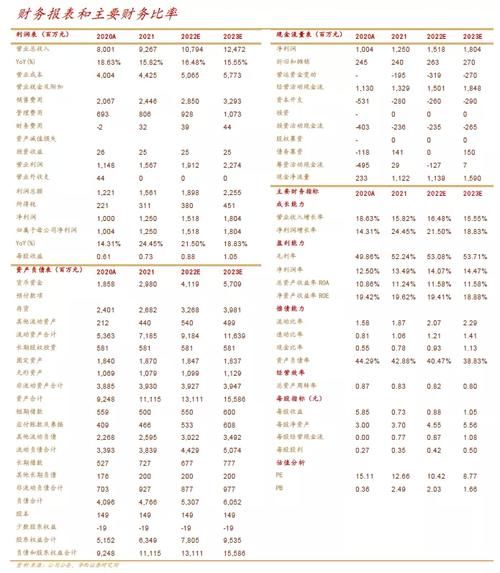

澳优(01717)2020年实现收入79.9亿元,同比+18.6%,归母净利润10亿元,同比+14.3%。其中4Q20收入22.3亿元,同比+8.8%,归母净利2.92亿元,同比+15.2%。

分析判断

2020全年公司羊奶粉实现收入31.1亿元、同比+8.8%,其中Q4羊奶粉收入7.6亿元、同比-12.2%,Q1/Q2/Q3收入分别同比+37.3%/+12.9%/+2.7%。2020年羊奶粉在疫情之下遇到渠道窜货问题,公司进行渠道重整,Q3末渠道库存基本降至合理水平。Q4羊奶粉销售额环比有所上升,但同比下降,主要原因:Q4渠道信心仍在恢复过程中,以及年度目标预期无法达成下Q4任务达成受到影响。

我们判断Q4羊奶粉调整仍有部分收尾工作,以及年末会保持渠道低库存以减轻经销商压力、促进信心恢复,因此对于Q4本不必预期过高。2020年佳贝艾特收入体量达到30亿+,渠道窜货是多数奶粉品牌发展到一定体量后均会遇到的问题,叠加去年疫情,问题暴露。但2020年佳贝艾特在羊奶粉领域仍占据绝对份额第一、终端份额保持稳定,其他新进入品牌更多依赖于大力度促销等短期打法。因此渠道窜货并没有动摇佳贝艾特的市场基础,更多是短期调整,重点是夯实基础设施建设以及推动渠道信心的恢复。夯实基础建设方面2020年公司采用了云码、一码双轨方式,物流监管和门店管理、会员服务能力升级。

我们仍然看好2021年佳贝艾特复苏趋势,原因:①窜货平台的成交价格逐月递增,显示市场管控趋好;②人口出生率下降背景下,消费者、渠道更加拥抱大品牌,这在飞鹤的发展上也可以得到印证;③尽管竞品提价、公司原料成本有所上升,公司暂无提价计划,我们认为有利于稳定市场和渠道利润;④加大佳贝艾特品牌投放,资源投放精准度高;⑤预计4Q21将上市羊奶粉新品,丰富渠道产品组合。我们判断2021年羊奶粉收入同比双位数增长,节奏上,将推动羊奶粉收入逐季递增,1Q20因渠道囤货基数较高,预计1Q21收入大概率同比持平。我们认为考虑需逐步推动渠道终端信心恢复,这是合理节奏。

2020年公司毛利率49.9%、同比-2.6pcts。毛利率下降主因产品结构变动和一次性费用的影响。2020年羊奶粉毛利率59.1%,同比持平,但下半年环比上半年下降2.8pcts,主要因下半年悠装系列促销活动较多,以及自产初期羊乳清原料成本提升导致。

2020年牛奶粉毛利率57.6%,同比+2.2pcts,主要因高毛利海普诺凯1897收入占比提升。一次性费用主要包括:①存货拨备增加1.2亿元至1.7亿元,拖累毛利率1.4pcts,主要是部分牛奶粉小品牌、佳贝艾特悠装存货减值拨备、以及新西兰工厂的原材料拨备。②羊乳清副产品交易损失,我们判断2020全年产生约800万欧元交易损失。

我们判断1H21仍会有一部分亏损,但全年盈亏持平。③事业部重组以及部分牛奶粉小品牌的调整促销,我们判断产生约3000+万元损失,全数体现在Q4,其中约1800万元费用影响毛利。剔除三项一次性费用影响,我们测算公司2020年毛利率同比约-0.2pct。

2020年公司期间费用率合计平稳,其中销售费用率同比-0.4pct。2021年公司将加大品牌投入,但预计销售费用率仍保持平稳。2020年调整后归母净利率13.6%,同比-0.4pcts。我们预计2021年公司毛利率将回升,带动公司整体净利率小幅提升。

投资建议

我们认为2020年羊奶粉渠道窜货、牛奶粉事业部调整未伤及基本盘,调整后公司基础设施、管理手段、组织团队建设更加夯实,各事业部定位、目标、策略更清晰,维持2021年复苏趋势判断。节奏上,投资人应理性看待2021年羊奶粉逐步复苏趋势和海普诺凯增速预计换挡,公司致力于长期可持续增长。我们更新盈利预测2021-23年收入93/109/126亿元,归母净利12.5/15.2/18亿元,EPS 0.73/0.88/1.05元。前次2021-22年盈利预测为收入98/118亿元,归母净利13.2/16.2亿元。我们认为Q4收入不及预期已经Price in,重点应着眼于2021年的复苏趋势,目前公司股价处于底部,对应2021年P/E仅12.7倍,维持买入评级。

新生儿人口数量持续下降的风险;食品安全风险;消费者需求转变风险;行业内竞争激烈带来的风险。

(编辑:玉景)

上一篇:华西呼吸内科专家梁宗安:只要是国家批准的新

下一篇:没有了